2021年通信行業(yè)投資策略 分化與融合下的雙主線布局

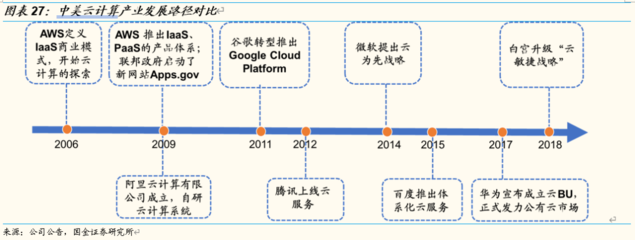

2020年,全球通信產業(yè)在5G商用、云計算深化、疫情催化等多重因素作用下,經歷了深刻的變革。展望2021年,我們認為通信行業(yè)將延續(xù)“分化與融合”的核心趨勢:一方面,產業(yè)鏈內部不同環(huán)節(jié)、不同技術路徑、不同市場定位的企業(yè)發(fā)展前景與估值將進一步分化;另一方面,信息技術(IT)與通信技術(CT)的融合、硬件與軟件的融合將加速,催生新的商業(yè)模式與增長點。在此背景下,我們的年度投資策略聚焦于“基礎軟件服務”這一關鍵領域,主張“優(yōu)選低估值和高成長龍頭”的雙主線布局邏輯。

一、 行業(yè)趨勢:分化加劇,融合深化

1. 分化:從“普漲”到“結構性機遇”

經歷了前期的規(guī)模化建設后,通信設備投資的增速或將趨于平緩,產業(yè)鏈的利潤分配格局正在重塑。部分傳統(tǒng)硬件環(huán)節(jié)可能面臨增速放緩、競爭加劇的壓力,估值承壓。與此與云計算、物聯(lián)網、人工智能等新一代信息技術深度融合的細分賽道,如光模塊(數據中心與5G前傳)、物聯(lián)網模組、特定行業(yè)專網等,則展現出更強的成長性與確定性。這種基本面與市場預期的分化,要求投資者必須摒棄“板塊齊漲”的舊思維,進行精細化的賽道選擇與公司甄別。

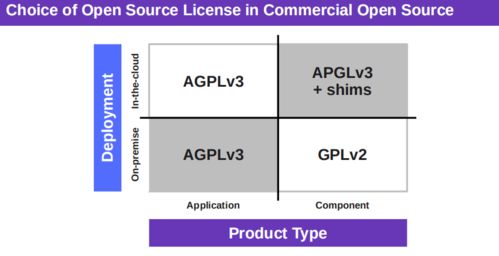

2. 融合:IT與CT邊界模糊,軟件定義未來

5G網絡的核心特征之一是云網融合與網絡軟化(SDN/NFV)。這意味著通信網絡正從傳統(tǒng)的專用硬件設備向基于通用服務器和軟件化、虛擬化的方向演進。這一趨勢直接驅動了對“基礎軟件服務”的龐大需求,包括云操作系統(tǒng)、虛擬化軟件、網絡自動化運維與管理軟件、大數據分析平臺、安全軟件等。通信運營商和大型設備商正加速向軟件與服務提供商轉型,軟件能力成為核心競爭壁壘。

二、 核心抓手:掘金“基礎軟件服務”賽道

“基礎軟件服務”位于通信與IT的交匯點,是行業(yè)融合最直接的體現,也是未來價值增長的關鍵引擎。其投資邏輯在于:

- 高壁壘與高粘性:基礎軟件技術復雜度高,生態(tài)構建難,一旦形成規(guī)模與客戶依賴,護城河極深。

- 高成長性:受益于全球數字化轉型、企業(yè)上云、5G應用落地,市場需求處于爆發(fā)前期,增速顯著高于行業(yè)平均水平。

- 盈利質量優(yōu):軟件服務模式通常具有更高的毛利率、更穩(wěn)定的現金流和更強的規(guī)模效應。

該賽道主要包括:

- 云計算基礎軟件:為公有云、私有云、混合云提供底層架構的軟件,如虛擬化平臺、容器引擎、云管平臺(CMP)。

- 通信網絡軟件:支撐5G核心網、邊緣計算、網絡切片、智能運維(AIOps)的關鍵軟件。

- 行業(yè)應用使能平臺:面向工業(yè)互聯(lián)網、車聯(lián)網、智慧城市等垂直行業(yè),提供物聯(lián)網設備管理、數據集成、應用開發(fā)的基礎平臺即服務(PaaS)。

三、 投資策略:雙主線布局,精選龍頭

基于上述判斷,我們建議采取“低估值修復”與“高成長引領”相結合的雙主線配置策略。

主線一:優(yōu)選低估值龍頭,把握價值重估機遇

在部分市場關注度暫時偏低、但基本面扎實、且在基礎軟件服務領域有深厚積累或明確轉型布局的龍頭公司中,尋找估值洼地。這些公司可能處于傳統(tǒng)業(yè)務向新業(yè)務切換的過渡期,市場給予了傳統(tǒng)業(yè)務的估值折價。隨著其軟件與服務收入占比提升、盈利模式優(yōu)化,有望迎來業(yè)績與估值的“戴維斯雙擊”。投資者需重點關注其研發(fā)投入的轉化效率、新業(yè)務訂單的落地情況以及現金流改善趨勢。

主線二:聚焦高成長龍頭,分享產業(yè)增長紅利

在基礎軟件服務的細分賽道上,已建立起清晰技術領先優(yōu)勢和客戶基礎的成長型龍頭企業(yè),是分享行業(yè)高速增長的核心標的。這類公司可能已進入業(yè)績快速釋放期,估值不低,但強勁的營收與利潤增速能夠持續(xù)消化估值。投資的關鍵在于確認其市場空間的廣闊性、競爭格局的優(yōu)越性以及技術路線的可持續(xù)性。應重點關注其研發(fā)投入強度、客戶結構(是否綁定頭部云廠商或運營商)、以及平臺化、生態(tài)化的發(fā)展能力。

四、 風險提示

- 技術迭代風險:開源技術、新的架構可能對現有軟件格局造成沖擊。

- 市場競爭加劇風險:科技巨頭與初創(chuàng)企業(yè)涌入可能導致價格競爭,影響盈利能力。

- 下游需求波動風險:全球宏觀經濟及企業(yè)IT支出波動可能影響需求。

- 地緣政治與供應鏈風險:國際環(huán)境變化可能影響技術合作與市場拓展。

****:2021年的通信行業(yè)投資,需深刻理解“分化”與“融合”這一對立統(tǒng)一的趨勢。將投資視野從單純的硬件設備,拓展至更具韌性和增長潛力的“基礎軟件服務”領域,并通過“低估值修復”與“高成長引領”雙主線策略,精選在各細分賽道具備核心競爭力的龍頭企業(yè),方能在復雜多變的市場中把握確定性機遇,實現超額收益。

如若轉載,請注明出處:http://m.qvakm.cn/product/38.html

更新時間:2026-01-07 16:57:40